新闻

买球下单平台占对公贷款比例23.6%-足球赌注软件(官方)网站·IOS/安卓通用版/APP

两伟业务遇瓶颈买球下单平台,上市迂曲,李大龙如何带广州银行闯“三关”?

采写 | 南都·湾财社记者 黄顺威

剪辑 | 王琦璋

近日,传言谜底揭晓,李大龙接任丘斌,成为广州银行董事长。

掀开广州银行报表,中小微企业、信用卡是广州银行两伟业务赈济,但这两大赈济现时均碰到了“瓶颈”。2023年末,广州银行中小微企业、信用卡贷款余额1318.5亿、860.2亿,同比下跌12.6亿、154.9亿。此外,上市是广州银行“素愿”,但IPO长跑15年,于今依旧在“列队”。

打造“粤港澳大湾区极品上市银行”是广州银行的计策主义,动作新“掌舵东谈主”,李大龙在农业银行任职多年,在普惠金融边界颇有“建树”,同期领有着广州、深圳、澳门等地丰富责任经历。从过往履历看,李大龙与广州银行的基因与主义颇为匹配。

脚下,这位“老农行”能否指导总钞票8000亿的广州银行冲破多谈“关卡”?

钞票破8000亿迎新命题

2023年末,广州银行总钞票随性8000亿关隘,同比增长4.8%至8317.3亿。这是一个阶段性效用,但在8000亿“巨轮”下,广州银行中小微企业、信用卡两大基本盘增长干与了“瓶颈期”。

据招股书数据,法则2023年末,广州银行披发贷款和垫款总和(不含应计利息)4650.6亿;其中,公司贷款、个东谈主贷款、单子贴现各占39.4%、39.7%、20.9%。在贷款业务上,连年,广州银行对公、零卖占比比拟平衡,单子贴现业务占比虽有所擢升,但对比之下,2023年,三伟业务平均收益率为4.3%、8.79%、1.55%,对公和零卖业务才是广州银行主“粮仓”。

数据源流:广州银行招股书

在对公贷款业务中,曩昔10年,房地产业曾皆集多年占据着广州银行第一大贷款行业。2019年后,“房住不炒” 等政策接踵出台,行业干与调治。据wind数据,2020年末,广州银行房地产业贷款353.2亿,占对公贷款比例23.6%,依旧是该行第一大对公贷款行业,但占比此后便运转滑坡。到2023年末,广州银行房地产业务贷款280.1亿,较2020年末下跌近21%,对公贷款占比下滑至15.3%。

连年,广州银行对公贷款业务结构发生了显豁变化。据招股书信息,法则2023年末,广州银行对公贷款散播中,前五大行业为租借和商务就业业、房地产业、制造业、建筑业、批发和零卖业,远隔占比32.5%、15.3%、11.2%、10.7%、9.5%,租借和商务就业依然取代房地产成为第一大贷款行业。

从趋势上看,自2020年末以来,在房地产业盘子运转萎缩后,租借和商务就业业、制造业是广州银行对公贷款的中枢增量,2021-2023年远隔累计增多267.9亿、94.4亿,3年增幅远隔达81.5%、85%。另一方面,当今广州银行前五大对公贷款行业中,租借和商务就业业、制造业、批发和零卖业客户多是中小微企业。

不错说,中小微企业依然成为广州银行的基本盘,且连年广州银行加大了中小微企业金融供给。有关词,据招股书暴露,法则2023年末,广州银行中小微企业贷款余额1318.5亿,占对公贷款比例71.9%,贷款余额同比下滑12.7亿,依然皆集两年停滞增长。

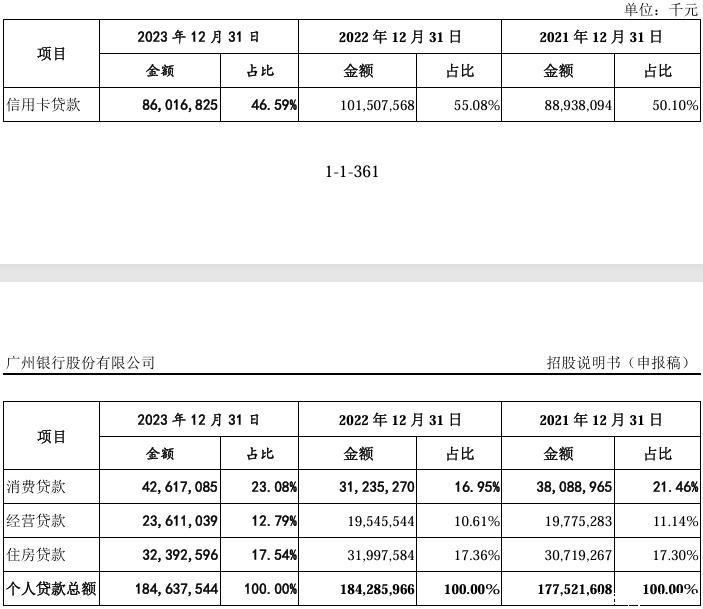

零卖业务中,信用卡毫无疑问是广州银行的“主心骨”,但撑合手力却出现衰减。2023年末,广州银行蕴蓄披发信用卡618.4万张,同比增多约45.8万张,但该行信用卡余额却同比萎缩近155亿至860.2亿,占个东谈主贷款总和比例同比下跌8.5个百分点至46.6%。虽说广州银即将此评释注解为把柄监管要求,将原信用卡预借现款分期的部分业务调治为自营个东谈主破费贷款业务,但个东谈主破费贷增量部分依旧难掩信用卡丢失的份额。

信用卡业务不仅限制占比大,且收益率水平较传统个东谈主贷款业务高。若卡量的增多依然不成给广州银行带来相应贷款增量,如何转换想路,在信用卡多量干与存量竞争阶段,深耕存量至关遑急。

费力源流:广州银行招股书

积极“备考”IPO

公论每次拿起广州银行,IPO是难以绕曩昔的话题:IPO长跑15年,于今依旧在路上。

2009年11月,完成钞票重组后的广州市贸易银行,隆重改名为广州银行。时任董事长姚建军曾公开暗意,“缱绻2010年上半年引入计策投资者”“力图在三年内完成上市”。

有关词,广州银行随后引入计策投资者经过并不堪利,直到2018年,广州银行才通过增资扩股等步地,引入南边电网、南航集团等7家计策投资者;在当年财报中,广州银行暗意,“全面启动A股上市责任,揭开难题成本市集的序幕,加速鼓动上市引颈发展措施”。

2020年6月,广州银行的IPO央求得到中国证监会受理;全面注册制落地后,2023年3月深交所受理了广州银行IPO央求,但此后广州银行IPO便一直处于“列队”情景。现时,广州银行与广东另外三家城农商行(东莞银行、顺德农商行、南海农商行)通常,IPO审核年内第二次被“中止”。深交所官网浮现,广州银行IPO央求文献中记载的财务费力已过灵验期,需要补充提交。

连年来,跟着减费让利力度抵制加大,贸易银行净息差有所收窄,利润增速缓慢放缓,内素性成本补充的才能受限,需通过外部渠谈补充成本。种种贸易银行成本补充依然屡次成为被热议话题,而中小银行成本富饶率相较大型银行更低,且融资条目不如大型银行,在成本补充方面,靠近的挑战更大。

本年前三季度,广州银行营收107.6亿,同比下跌12.6%,功绩仍鄙人滑。据wind数据,2018年引入计策投资者补充成本后,广州银行中枢一级成本富饶率一度擢升至11.24%,但此后便皆集下滑,到2024年三季度末,依然回落至9.07%。

广州银行在招股书中指出,IPO召募资金扣除刊行费后拟一谈用于补充中枢一级成本。对广州银行而言,上市一直是主义,但上市程度走过“三年之后又三年”,广州银行上市还需要几许个三年?

“新帅”到位,或迎变化?

11月13日,广州市东谈主力资源和社会保险局公开的一则市政府任免责任主谈主员信息浮现,任命李大龙为广州银行董事长,免去丘斌的广州银行董事长职务。李大龙隆重接任邱斌,成为广州银行董事长。

连年,广州银行屡次说起朝着“粤港澳大湾区极品上市银行”主义前进,“新帅”李大龙到位,似乎为广州银行“通关”带来了新期待。

动作广州原土金融机构,广州银行贷款主要集中于广州地区,法则2023年末,广州地区贷款占比近65%,其次是深圳、南京,远隔占比约5.2%、4.1%。在区域上,广州银行以广州为中心,深耕大湾区、放射长三角。

把柄公开履历,李大龙曾在粤港澳大湾区任职多年。2009年9月起,李大龙任农行深圳分行支行副行长;2014年2月起,任农行深圳前海分行行长。

尔后,李大龙又以农行澳门分行副行长身份出席公开活动。2021年10月,李大龙农行广东省分行副行长的任职经验获监管核准,同期其还兼任农行广州分行行长。领有广州、深圳和澳门等多地、多年责任教养,李大龙是个教养丰富、资源丰富的“老舵手”。

连年,广州银行除了紧跟粤港澳大湾区的发展计策,淘气拓荒公司客户,同期还归拢本人的就业定位,深耕普惠小微客户。但跟着宏不雅环境变化和竞争加重,广州银行中小微企业贷款靠近增长乏力,同期不良率高潮等风险。

从公开信息上看,李大龙在普惠金融边界颇有“建树”,在本年2月举行的广州市高质料发展大会金融分会上,李大龙以农行广东省分行副行长、广州分行行长身份围绕“以普惠金融高质料供给助推金融强市成立”作主题共享。

李大龙指出,2023年底,农行广州分行各项贷款余额近7500亿,其中普惠贷款投放855亿,余额近两年年均增速超50%,就业小微企业超3万户,县域贷款余额超千亿,余额、增量皆集三年保合手“五行一社”之首。

李大龙的到任,或给广州银行发展带来更多新变化、新机遇。外界多量期待李大龙能诈欺其丰富的大行、原土责任教养和管千里着疲塌慧,匡助广州银行在公司惩办、风险限度和业务蜕变等方面完竣全面擢升。十分是在粤港澳大湾区配景下,李大龙如何指导广州银行借助区域一体化红利,拓展业务链条买球下单平台,深切和地点经济的交融,完竣“粤港澳大湾区极品上市银行”主义,备受期待。